Первое полугодие 2021 года для участников рынка СПК Украины проходило в не менее сложных условиях работы, чем предыдущий 2020-й год. Но если в работу в 2020-м году были внесены значительные, иногда даже шоковые, корректировки бизнес-стратегий из-за форсмажорных обстоятельств — появления вируса COVID-19. То первое полугодие 2021 года ознаменовалось как небольшим оживлением на рынке в начале года, так и продолжающейся адаптацией бизнеса к условиям работы в карантинном режиме при новом весеннем всплеске заболеваемости населения COVID-19.

Значительные сложности в работе компании начали испытывать также и из-за резкого повышения цен на сырье и снижение запасов продукции на складах в связи с экономическим кризисом, вызванным коронавирусом. Как следствие этого, повышение цен на комплектующие для производства светопрозрачных конструкций и на сами конструкции в целом. В результате от собственников бизнеса, независимо от масштабов и направления деятельности, требовалось оперативное принятие решений для адаптации работы под изменяющуюся реальность, а в некоторых случаях и кардинальная смена методов работы с использованием новых инструментов. Продолжение работы в условиях карантинных мер, а также повышение цен на комплектующие и отсутствие запаса некоторых комплектующих на складах, нанесло серьёзный удар по отрасли светопрозрачных конструкций и в первой половине 2021 года.

Это время стало очень контрастным для разных компаний: одни оправдали свои самые оптимистичные прогнозы, а другие – самые пессимистичные. Это подтверждают результаты опроса, проведенного компанией AXOR INDUSTRY, среди руководителей и ТОП-менеджеров крупных и средних компаний, специализирующихся на изготовлении СПК в Украине. Отрасль, безусловно, изменилась еще в 2020 году и продолжила изменения в первой половине 2021 года, но компании уже научились быстро меняться и расширять свои рынки за счет внедрения и развития тех же интернет-продаж и за счет поиска новых клиентов за пределами Украины. Подробнее об этом читайте далее в кратком обзоре рынка СПК Украины за 1-ое полугодие 2021 года.

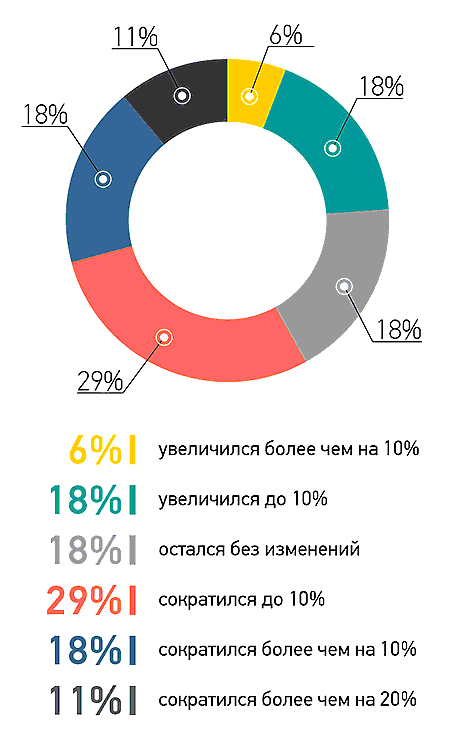

На фоне сложившейся ситуации больше половины опрошенных компаний (58%) высказали мнение о том, что объем рынка за первое полугодие 2021 года уменьшился по сравнению с аналогичным периодом 2020 года. Но при этом были и 24% респондентов, которые сказали о том, что объем рынка вырос.

Сложности, которые повлекли за собой карантинные меры и повышение цен на комплектующие, отразились и на приоритетных стратегиях ведения бизнеса. Если в аналогичном периоде 2020 года 62% участников опроса придерживались стратегии развития, то в течение первого полугодия 2021 года её, как приоритетную, выбрали для себя всего лишь 31% респондентов, а вот развитием дилерской сети занимались уже 19% респондентов против 15% первой половины 2020 года. Также выросло количество компаний, которые были вынуждены функционировать в режиме стратегии выживания. За отчётный период их количество составило 12% от общего числа принявших участие в опросе, против 8% по результатам первого полугодия 2020 года.

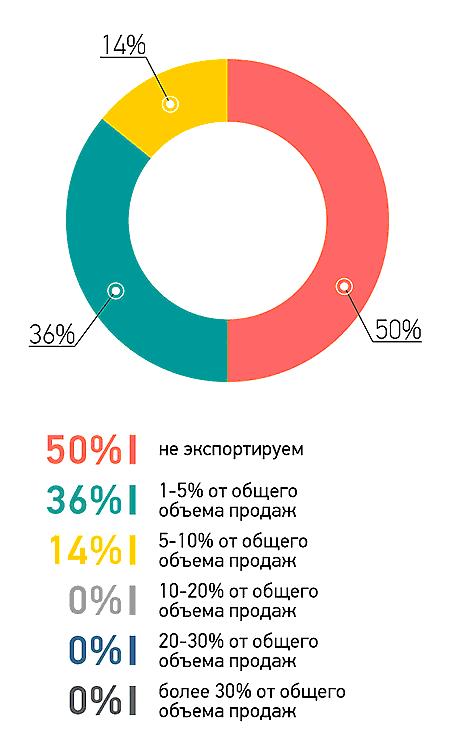

При этом участники опроса отметили присутствие экспортных заказов в своем портфеле продаж. Изменения на украинском рынке заставили многие компании задуматься об экспорте еще до пандемии, но она только ускорила принятие таких стратегических решений руководителями оконных производств.

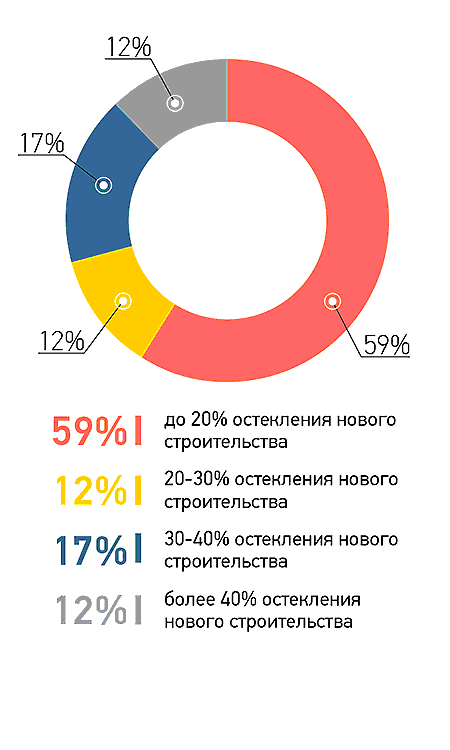

Согласно опросу, 50% компаний уже работают на экспорт, конечно у большинства из них – 36% доля экспорта не превышает 5%, но и это уже значимо для дальнейшего развития и укрепления своих позиций на рынке. А вот у 14% опрошенных компаний доля экспорта колеблется уже от 5% до 10% Участники опроса отметили и существенное изменение доли остекления объектов нового строительства в общем объеме рынка. Если по итогам аналогичного периода 2020 о данной доли до 20% говорило 46% участников опроса, то по итогам первых 6-ти месяцев 2021 года о доле до 20% заявили 59% респондентов. Плюс ко всему 12% опрошенных компаний сказали о том, что данная доля превышала 40%.

Как Вы оцениваете объем рынка СПК в 1-м полугодии 2021 года относительно 1-го полугодия 2020 года?

Что наиболее полно отражает деятельность Вашей компании в 1-м полугодии 2021 года?

Какой была доля экспорта продукции вашего предприятия в 1-м полугодии 2021 года относительно общего объема ваших продаж?

По Вашему мнению, какой была доля остекления нового строительства в 1-м полугодии 2021 года в разрезе общего объема рынка?

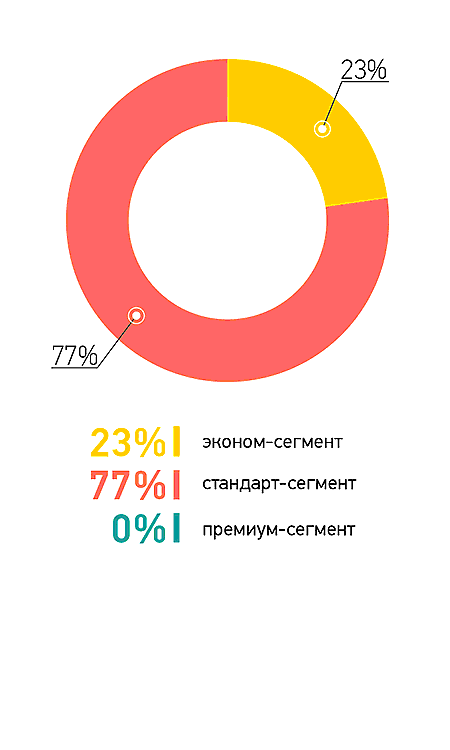

Оказали своё прямое влияние на рынок СПК и ощутимые изменения в спросе на конечные изделия. Если в первой половине 2020 года преобладание премиум-сегмента в общем объеме продаж наблюдалось у 17% респондентов, то в первом полугодие 2021 года этим не смогла похвастаться ни одна из опрашиваемых компаний. Преобладание изделий из стандарт- и эконом-сегмента наблюдались у 77% и 23% респондентов соответственно. Причем доля эконом-сегмента выросла относительно аналогичного периода 2020 года. Для сравнения, в первом полугодии 2020 года доля стандарт-сегмента – 75%, эконом-сегмент – 8%.

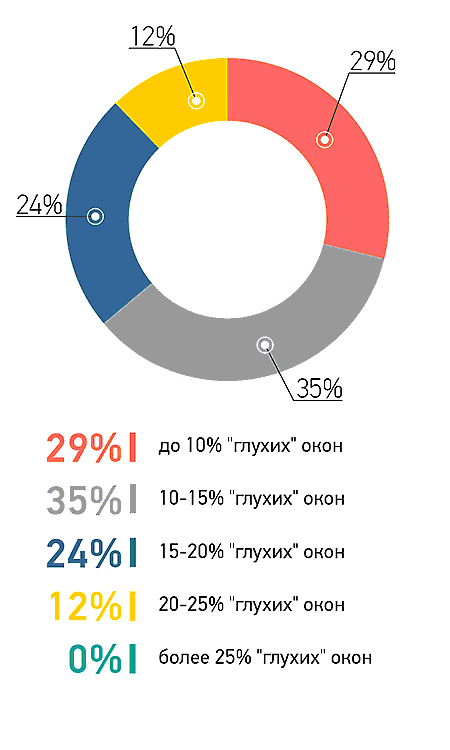

Учитывая изменения в спросе, отдельного внимания заслуживают доли установок «глухих» СПК. Больше половины участников опроса (64%) сказали о том, что их доля в общем объеме продаж не превышала и 15%. Всего лишь 29% опрошенных компаний против 46% в аналогичном периоде 2020 года сказали, что доля глухих окон не превышала 10%. А у 12% респондентов этот показатель превышал отметку в 20%.

Продукция которого ценового сегмента преобладала в Вашем объеме продаж в 1-м полугодии 2021 года?

Какую долю в Ваших объемах продаж составили продажи "глухих" окон в 1-м полугодии 2021 года?

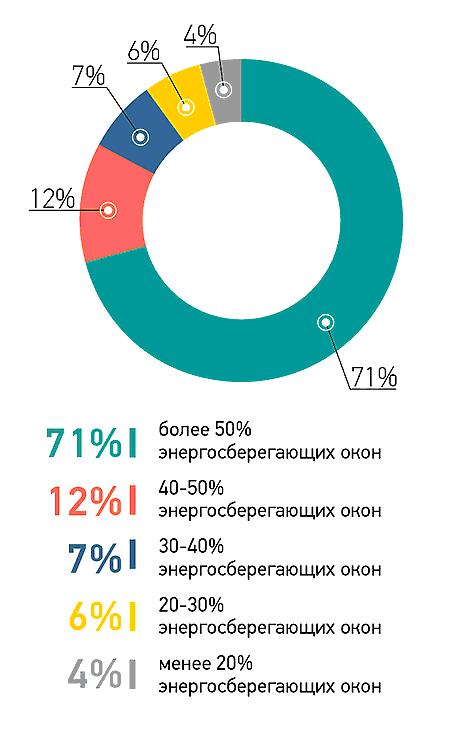

Какую долю в Ваших объемах продаж в 1-м полугодии 2021 года составили энергосберегающие окна?

Произошедшие изменения в потребительских предпочтениях отразились и на уровне спроса на энергосберегающие окна. Постоянное подорожание энергоносителей заставляет потребителей думать об энергосбережении даже в кризисный период, так как есть понимание того, что окна будут служить на протяжении ближайших 7-10 лет как минимум. В связи с этим 71% из опрошенных компаний указали на то, что доля энергосберегающих окон в их портфеле продаж составила более 50% по сравнению с 63% компаний, опрошенных в первом полугодии 2020 года.

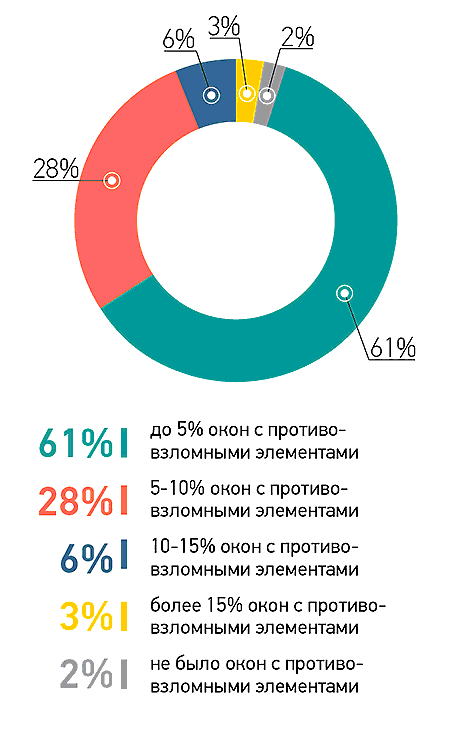

На фоне повышения цен в первом полугодии 2021 года, многие из покупателей решили сэкономить на безопасности, в связи с чем уменьшилось до 6% по сравнению с 15% в аналогичном периоде 2020 года, число компаний, ответивших, что объем СПК конструкций с противовзломными элементами составил 15% от их продаж. У большинства опрошенных компаний – 61% по сравнению с 51% в первой половине 2020 года, доля таких конструкций не превысила 5% продаж.

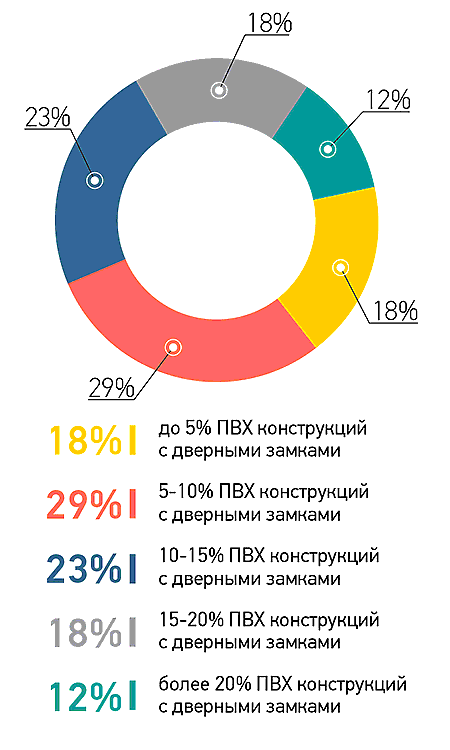

Отдельно хочется обратить внимание на изменение долей дверных ПВХ-конструкций с использованием дверных замков в общем объеме продаж по сравнению с первой половиной 2020 года. В первой половине 2021 года до 30% выросла доля компаний, у которых продажа ПВХ-конструкций с дверными замками составила от 15% и выше.

Какую долю в Ваших объемах продаж в 1-м полугодии 2021 года составили окна с противовзломными элементами?

Какую долю в Ваших объемах продаж в 1-м полугодии 2021 года составили дверные ПВХ конструкции с использованием дверных замков?

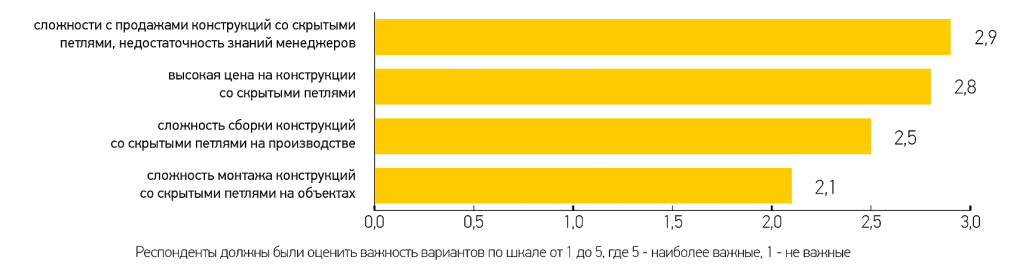

По Вашему мнению, какие факторы больше всего влияют на достаточно малый спрос на конструкции со скрытолежащей петлевой группой?

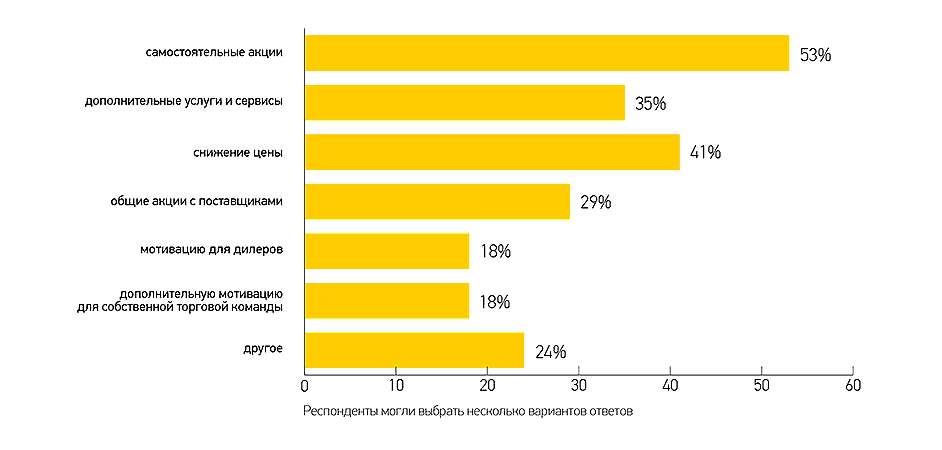

Какие инструменты для стимулирования сбыта Вы использовали наиболее активно в 1-м полугодии 2021 года?

Отдельно хочется обратить внимание на то, что вне зависимости от ситуации на рынке, компании понимают важность рекламы не только для развития бизнеса, но и для сохранения имеющихся позиций. Да, доля компаний, которые решили сократить рекламные бюджеты увеличилась в первой половине 2021 года до 24% по сравнению с 8% в аналогичном периоде 2020 года.

Но постоянно меняющиеся условия и ограничительные меры в связи с пандемией заставили пересмотреть каналы продвижения компаниями еще в 2020-м году. В 2021 эти изменения только усилились. Самыми эффективными остались социальные сети. По итогам первых 6-ти месяцев 2021 года об этом сказали 63% опрошенных. А 18% респондентов выбрали для себя приоритетными каналами продвижения Viber и Telegram чаты по сравнению с 8% компаний в первой половине 2020 года.

Значительно выросло и число тех, кто прибегал к рекламе в интернет-сети посредством размещения баннеров, контекстной рекламы и SEO. В первой половине 2021 года данный рекламный канал в качестве наиболее эффективного отмечало 41% опрошенных компаний. За первое полугодие 2020 года их количество составляло 38%.

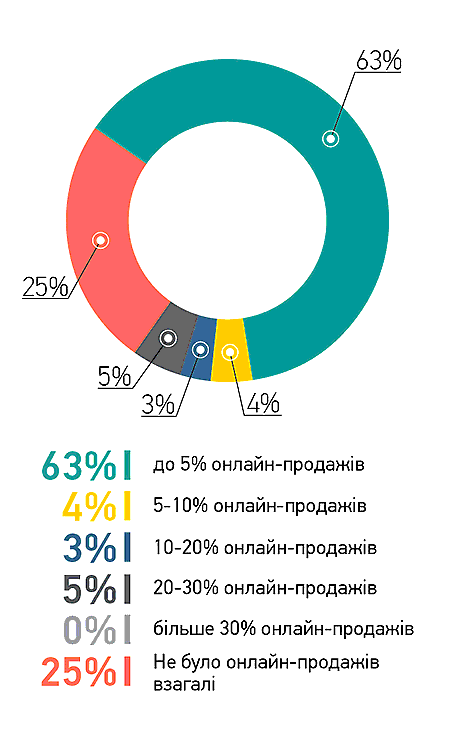

Радует тот факт, что доля компаний, занимающихся онлайн-продажами неуклонно растет. Из общего числа респондентов только 25% из опрашиваемых сказали о том, что за прошедший период у них отсутствовали продажи СПК через интернет-сеть.

Какую долю занимали онлайн-продажи в Ваших объемах в 1-м полугодии 2021 года?

Какие инструменты рекламного продвижения продукции показали наибольшую эффективность в 1-м полугодии 2021 года?

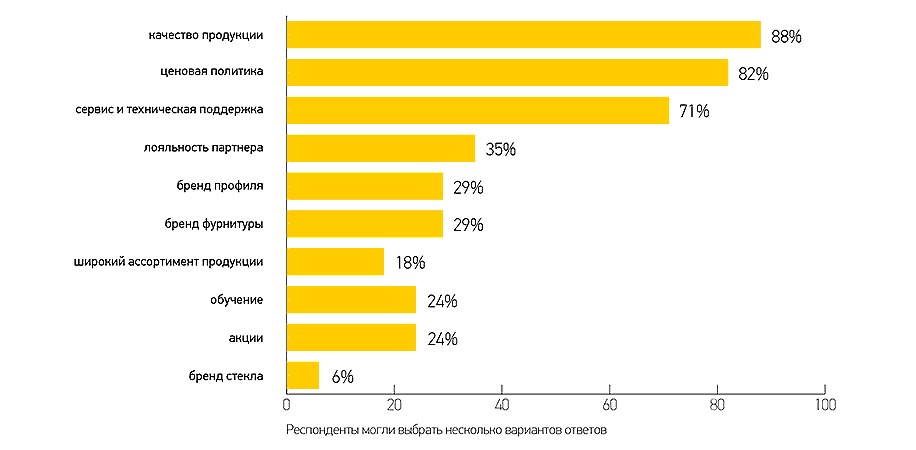

Выберите, пожалуйста, несколько наиболее значимых аргументов, которые важны для Вашей компании при выборе поставщиков комплектующих?

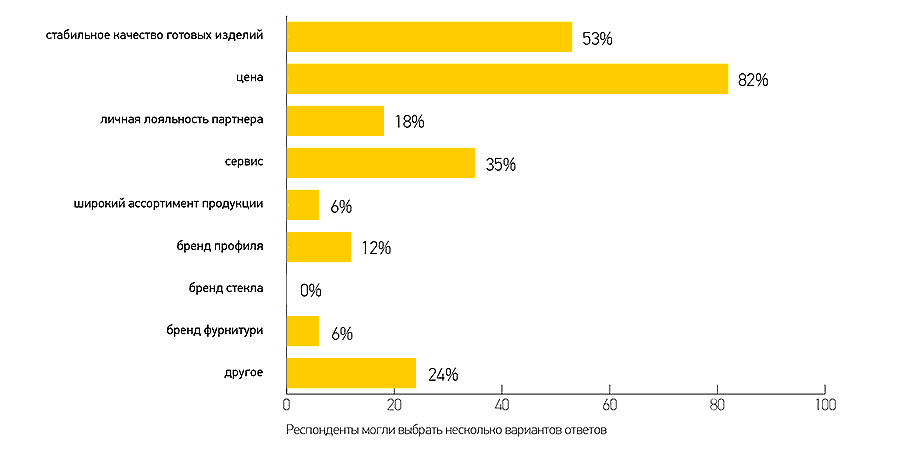

Как Вы считаете, какие приоритеты в партнерстве наиболее важны для строительных компаний?

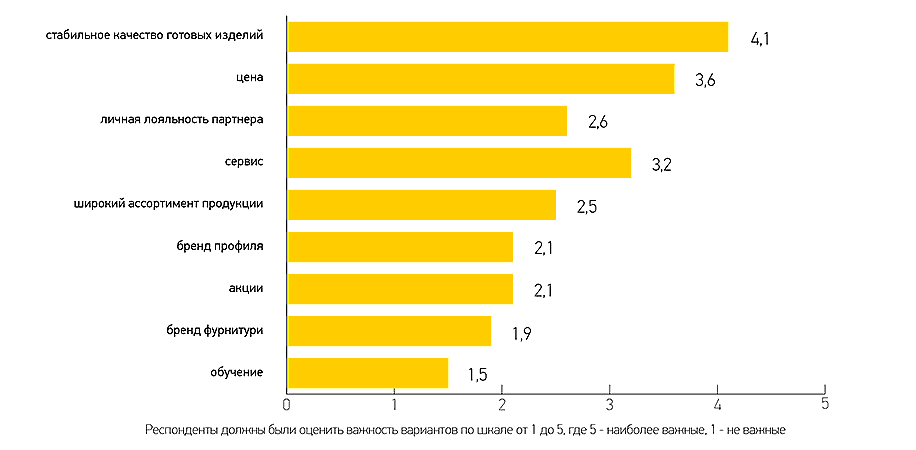

Как Вы считаете, какие приоритеты в партнерстве наиболее важны для Ваших дилеров?

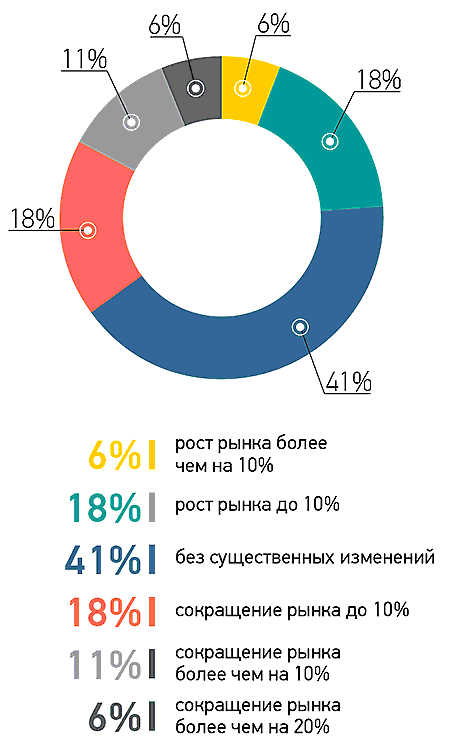

Итоги работы в течение одного периода – это всегда база данных для планирования работы в дальнейшем. Первая половина 2021 года для рынка СПК Украины стала не менее сложной, чем аналогичный период 2020-го, так как к нестабильности работы в карантинных условиях добавилось еще повышение цен на комплектующие и их ограниченные запасы на складах поставщиков. В связи с этим участники опроса были очень осторожны в прогнозах развития рыночной ситуации во второй половине 2021 года. Подавляющее большинство (41% опрошенных компаний) не ожидают существенных изменений ситуации. Радует то, что всего лишь 35% опрошенных компаний против 46% в аналогичном периоде 2020 года, высказали мнение о том, что рынок сократится на 10% и более.

А вот о росте рынка от 10% положительно ответили всего лишь 24% опрошенных по сравнению с 35% по итогам первого полугодия 2020 года.

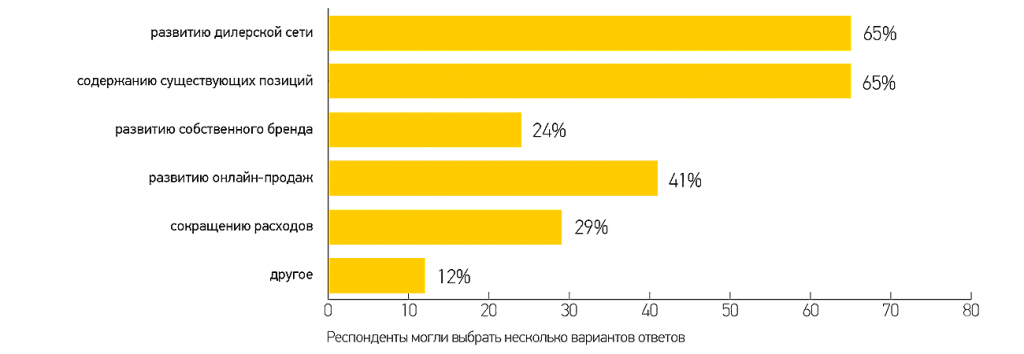

Как следствие озвученных мнений о дальнейшем развитии ситуации на рынке СПК Украины, большинство компаний (65%) будут прикладывать основные усилия для сохранения имеющихся позиций и развития дилерской сети. На третьем месте в приоритетных направлениях работы стоит развитие онлайн-продаж (41%).

Какой ваш прогноз развития рыночной ситуации на второе полугодие 2021 года?

Каким направлениям развития во 2-м полугодии 2021 года Вы будете отдавать приоритет?

Компания AXOR INDUSTRY благодарит всех участников опроса за помощь в подготовке обзора и за предоставленную информацию, которая поможет коллегам принять правильные управленческие решения во второй половине 2021 года.